歐洲能源危機正在走向全球,為降低發(fā)電成本、保障電力供應,美國、歐洲和亞洲等主要市場大量轉向發(fā)電成本更低的燃煤發(fā)電,煤炭市場供應偏緊,價格大幅上漲。近幾個月來,煤炭價格在歐洲已經(jīng)達到13年來的最高水平,在亞洲也達到創(chuàng)紀錄高位。不可否認,能源危機將對經(jīng)濟增長帶來負面影響。面對能源短缺的現(xiàn)實,煤炭在短時間內(nèi)或會繼續(xù)作為國際能源“主力”,但這并不意味著低碳發(fā)展路徑有所改變。本文分析近期國際煤炭市場發(fā)展形勢,總結國內(nèi)外碳中和背景下煤炭行業(yè)轉型發(fā)展經(jīng)驗,以期為我國煤炭行業(yè)低碳發(fā)展提供思考與借鑒。

一、近期國際煤炭市場概述

今年以來,世界主要經(jīng)濟體宏觀經(jīng)濟逐漸復蘇,包括煤炭在內(nèi)的國際能源需求整體旺盛,而市場供應偏緊,國際煤炭價格大幅上漲,煤炭貿(mào)易市場恢復上升態(tài)勢。

(一)煤炭供應呈現(xiàn)偏緊局面

全球正經(jīng)歷清潔能源轉型過程中的一次重大能源危機,隨著冬季寒冷天氣的到來,以及疫情過后的需求釋放,部分地區(qū)天然氣價格飆升至歷史新高,致使更多電廠轉向發(fā)電成本更低的燃煤發(fā)電。如英國,為了滿足電力需求,近來啟動了一直處于待命狀態(tài)的西伯頓A煤電廠。

電力需求增長和工業(yè)活動回升致使2021年煤炭需求反彈,其中約80%來自亞洲。2021年上半年,煤炭市場消費量同比增長11%,全球煤炭庫存告急,煤炭價格上升。在美國,2022年煤炭產(chǎn)量幾乎全部售罄。美國最大的煤礦商皮博迪能源公司已經(jīng)出售了粉河盆地在2022年90%的煤炭產(chǎn)量。第二大煤礦商Arch Resources已經(jīng)出售了2022年即將開采的所有煤炭,并且2022年煤炭銷售價格將比目前的現(xiàn)貨價格高出20%。隨著美國電力需求激增,美國8月末電廠煤炭庫存降至至少24年以來最低——8430萬噸,較年初時的1.25億噸大幅下降,凸顯當前的煤炭供應速度跟不上消耗速度。在印度,9月末其國內(nèi)燃煤電廠平均只剩下4天的煤炭存量,為歷年來最低水平。超過一半的印度燃煤電廠處于停電警報狀態(tài),遠低于印度政府指導方針建議的至少兩周的供應。

我國正在補充低庫存的煤炭,10月份以來,煤炭相關部門大力推動煤炭市場充足穩(wěn)定供應。11月3日,全國統(tǒng)調(diào)電廠存煤1.12億噸,可用天數(shù)達到20天,達到常年正常水平。

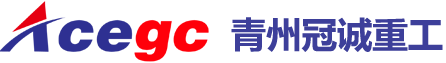

表1 2021年前三季度主要產(chǎn)煤國煤炭產(chǎn)量及增速

盡管當前全球還是以減排為主題,但是面對能源短缺的現(xiàn)實,煤炭在短時間內(nèi)或許還會作為國際能源的“主力”。根據(jù)國際能源署(IEA)發(fā)布的最新版半年度《電力市場報告》,全球電力需求在2020年因新冠肺炎疫情影響而下降約1%后,將在2021年和2022年分別增長5%和4%。然而,近一半的增長將來自化石燃料,尤其是煤炭,這可能使電力行業(yè)的二氧化碳排放量在2022年達到創(chuàng)紀錄的水平。IEA在其《全球能源評論》中預測,到2021年底,歐盟的煤炭消費量將增長4%。

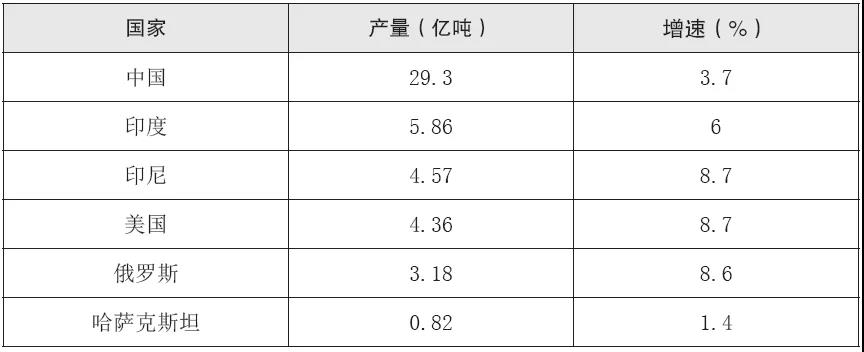

(二)國際煤炭價格連創(chuàng)新高

由于全球經(jīng)濟回暖,基建投資大幅提高,電力、鋼鐵、建材等下游需求行業(yè)生產(chǎn)快速恢復,拉動了對煤炭的需求,而市場供應偏緊,全球煤炭價格飆升至10年來的高位。再加上天然氣價格升高,工業(yè)廠商利用動力煤替代天然氣,更是推高了國際動力煤價格。在歐洲,天然氣價格飆升的情況下,公用事業(yè)公司啟動了更多的燃煤發(fā)電廠,加之歐洲煤炭供應有限,當?shù)孛禾績r格已達到13年新高。在印尼,9月份動力煤出口指導價150.03美元/噸,同比上漲203.6%。南非理查德港口動力煤、歐洲三港動力煤、澳大利亞紐卡斯爾港口動力煤價格是三大國際動力煤價格重要指標,9月30日,上述三大動力煤價格分別報收于160美元/噸、204.63美元/噸、203.2美元/噸,均為歷史高位。

來源:Thomson Reuters, Argus, Platts

圖1 全球動力煤月均價格走勢(單位:美元/噸)

由于冬季采暖季節(jié)到來,天然氣價格高企,預計澳大利亞紐卡斯爾港口動力煤價格在第四季度的平均價格約每噸190美元。

(三)煤炭貿(mào)易量恢復上升態(tài)勢

2020年,全球煤炭貿(mào)易量同比下降10%,大約減少1.5億噸,創(chuàng)歷史最大降幅。今年以來,隨著全球經(jīng)濟逐漸復蘇,煤炭貿(mào)易市場也恢復上升態(tài)勢。

從煤炭主要進口國來看,我國為滿足國內(nèi)市場用煤需求,從印尼、俄羅斯、美國等國煤炭進口量增勢強勁,全國煤炭總體進口量同比降幅持續(xù)收窄,1~9月份中國進口煤炭2.3億噸,同比下降3.6%,降幅比1~8月份收窄6.7個百分點。其中,9月份全國進口煤炭3288萬噸,環(huán)比增長17.2%、同比增長76.1%。在印度,經(jīng)濟復蘇和相關能源需求增加導致煤炭短缺,占該國80%供應量的國內(nèi)煤炭開采一直無法跟上需求,但國際煤炭價格上漲又使得進口變得不劃算,印度煤炭進口量驟然大減。數(shù)據(jù)顯示,截至9月,印度進口煤炭主要來源地澳大利亞紐卡斯爾港的煤炭價格,同比大漲了2倍以上。

表2 2021年前三季度主要煤炭進口國進口情況

注:*為1~8月數(shù)據(jù)

從煤炭主要出口國來看,作為全球第一大煤炭出口國,印尼2020年的煤炭出口總量高達4.07億噸。而近來,印尼煤炭主產(chǎn)地持續(xù)降雨,當?shù)孛禾可a(chǎn)和發(fā)運均受阻,疊加其優(yōu)先供應本國市場的政策,印尼煤炭出口供應持續(xù)緊張,出貨量一直較為有限。印尼官方發(fā)布的統(tǒng)計數(shù)據(jù)顯示,1~8月份,印尼煤炭出口量累計為28450.5萬噸,同比增長5.8%。

表3 2021年前三季度主要煤炭出口國出口變化情況

注:*為預計值

此外,今年以來,全球海運煤炭貿(mào)易呈現(xiàn)上揚態(tài)勢。澳大利亞仍是全球最大的海運煤炭出口國,前三季度,澳大利亞煤炭出口量占全球海運煤炭貿(mào)易量的30.8%,領先于印尼所占的27.9%的貿(mào)易份額。意大利船舶經(jīng)紀與服務集團班切羅?科斯塔最新發(fā)布的市場周報顯示,基于路孚特船舶跟蹤數(shù)據(jù),2021年1~9月全球海運煤炭貿(mào)易量為8.849億噸,比上年同期的8.452億噸增長4.7%,但仍比2019年同期的9.718億噸下降8.9%。

二、國際煤炭行業(yè)轉型路徑分析

能源轉型是全球可持續(xù)發(fā)展、應對氣候變化的核心任務,而減少乃至停止煤炭、煤電開發(fā)具有重大變革意義。當前,在各國紛紛制定氣候目標政策的背景下,全球能源市場正在重塑,煤炭市場格局也在發(fā)生變化。一方面,經(jīng)濟復蘇及氣候變化引發(fā)天然氣、煤炭和電力資源處于供應緊張的狀態(tài),能源行業(yè)面臨的壓力不容忽視;另一方面,風能、太陽能和新能源汽車等新能源經(jīng)濟正在加快崛起。近年來,越來越多國家啟動棄煤進程,加速自身能源供給結構向清潔化方向轉型。值得注意的是,目前存量燃煤電廠仍會產(chǎn)生大量排放,全球碳排放量仍將保持高位,因此需要額外的碳減排舉措。要加快部署低成本風能、太陽能及包括綠氫在內(nèi)的其他低碳能源,快速減少對燃煤電廠的依賴,減少碳排放。

(一)加快退煤進程

當前,世界上多個國家都已提出退煤時間表,至少有25個國家和地區(qū)承諾到2030年停止使用煤炭發(fā)電。2015年英國成為第一個宣布無煤目標的國家,目標是到2025年退煤。第二年法國緊隨其后,目標是2023年退煤。比利時在2016年成為第一個完全淘汰煤炭的歐盟國家。芬蘭提出2030年全面禁煤。荷蘭將從2030年起禁止使用煤炭發(fā)電。德國、捷克兩國均計劃在2038年或更早時間徹底停止煤炭生產(chǎn)。

相比之下,在全球退煤之路上,發(fā)達國家需要采取更多行動。美國雖提出2035年實現(xiàn)電力脫碳目標,但根據(jù)美國能源信息署最新數(shù)據(jù),2021年上半年美國煤炭生產(chǎn)同比增長10.7%,出口同比增長23.3%,消費同比增長28.4%,預計全年煤炭生產(chǎn)增長13%,發(fā)電用煤量增長17%,煤炭出口增長30%。德國今年上半年燃煤發(fā)電量同比增長35.5%。另據(jù)多家國際非政府組織共同發(fā)布的報告,近年來發(fā)達國家是全球化石燃料領域海外投資的主要來源。在過去5年支持海外化石能源項目的全球金融機構排名中,前10名均來自發(fā)達國家的銀行。

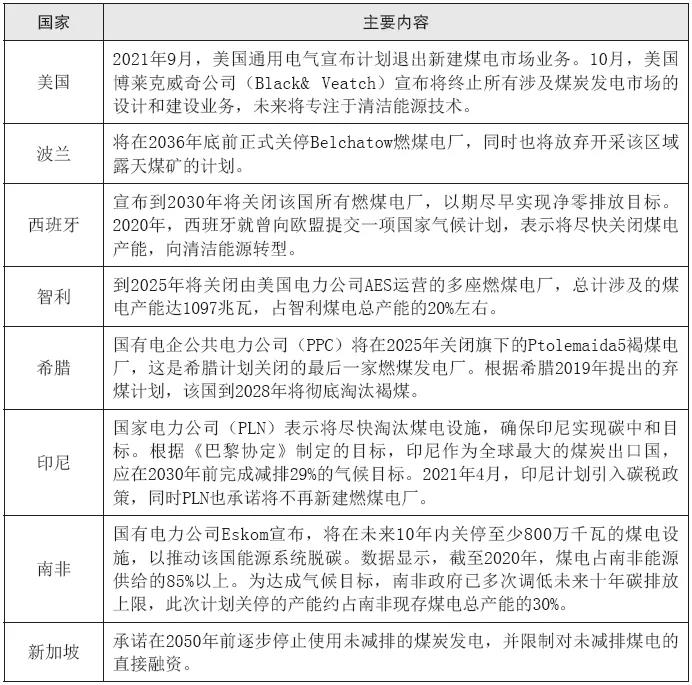

表4 典型國家近期退煤動態(tài)

(二)加大退煤政策扶持與補貼力度

1.為電力企業(yè)提供扶持或補償資金

希臘國有電企公共電力公司(PPC)由于嚴重依賴煤炭,每年虧損額高達10億歐元,類似的煤電企業(yè)主要出于經(jīng)濟原因提前關閉煤電廠。為了彌補運營損失,許多當?shù)卣畽C構大力補貼燃煤電廠的運營。比如德國2020年6月批準的《退煤法案》,該法案規(guī)定了電廠關閉和向經(jīng)營者支付補償時要采取的程序。根據(jù)《結構發(fā)展法》的規(guī)定,聯(lián)邦政府撥出高達400億歐元的資金支持受影響的地區(qū),幫助這些地區(qū)在煤炭逐步淘汰過程中實現(xiàn)更高質(zhì)量就業(yè)和可持續(xù)經(jīng)濟發(fā)展。聯(lián)邦政府已為特別重要的投資項目提供高達140億歐元的資金支持。另外260億歐元將用于“褐煤礦區(qū)的發(fā)展計劃”,包括建設新的產(chǎn)業(yè)園區(qū)、發(fā)展數(shù)字能源經(jīng)濟等。其次是向褐煤發(fā)電企業(yè)提供補償。德國聯(lián)邦政府和相關能源公司已正式簽署協(xié)議,到2038年結束德國以褐煤為原料的發(fā)電,運營商將因電廠提前關閉而獲得補償。萊茵集團在萊茵蘭西部地區(qū)的褐煤工廠將獲得26億歐元,而萊格集團在東部盧薩蒂亞州的發(fā)電廠和露天礦將獲得17.5億歐元,補償金將用于露天礦的復原。

采取燃煤電廠退役補償招標競價機制。德國、荷蘭等少數(shù)幾個國家配套出臺了為煤電運營商提前關停提供補償?shù)南嚓P政策。以德國為例,從2020年到2027年,德國聯(lián)邦網(wǎng)絡管理局將作為執(zhí)行監(jiān)管機構,組織硬煤燃煤電廠退役的補償招標競價,其中最高投標價格將從2020年的165歐元/千瓦逐年下降到2027年的89歐元/千瓦。招標結束后,輸電網(wǎng)運營商會檢查中標電廠的退役是否會影響電力系統(tǒng)的穩(wěn)定性,只有在確認無負面影響的情況下才能退役。如果招標總額未被滿額認購,將根據(jù)要求強制關閉運行年限最長、效率最低的燃煤電廠,且這部分強制關閉電廠將無法獲得退役補償。從2028年起,德國將不再為淘汰的煤電設施提供任何補償。截至2021年8月,德國已經(jīng)在2020和2021年完成三輪退煤招標。其目標是在2022年12月31日前實現(xiàn)15吉瓦煤電和褐煤產(chǎn)能退市,而最高競標價基本保持在最高標價以下,平均競標價則會大幅下降。

盡管德國硬煤發(fā)電運營商對競標退出機制反應積極,但目前的中標結果卻引發(fā)了一定爭議。根據(jù)已經(jīng)完成的三次投標結果,多座2010年后建成的排放量較低的煤電設施將率先被關停,而高碳排老舊電廠反被保留,且退出補償金額被指過高。

2.成立專門退煤協(xié)調(diào)機構

考慮到對煤炭逐步退市的各種意見和擔憂,德國政府成立了經(jīng)濟增長、結構變革與就業(yè)委員會,即退煤委員會。其任務是確定如何能夠以協(xié)調(diào)環(huán)境、社會和經(jīng)濟問題的方式完成煤炭的淘汰。2019年1月委員會發(fā)布了退煤路線圖,決定逐步關閉煤電廠,在2022年將裝機容量從2019年的40吉瓦減少為30吉瓦,在2030年降為17吉瓦,最后在2038年全部退出。

來源:德國國際合作機構(GIZ)

圖2 德國2038年退煤路徑

美國眾議院支持設立一個國家經(jīng)濟過渡辦公室來協(xié)調(diào)聯(lián)邦政府的活動,擴大清潔能源學徒制和培訓項目,重建民間資源保護隊,并建立一個氣候恢復服務隊,包括一些專門針對化石燃料工人和社區(qū)轉型的戰(zhàn)略。

(三)國際金融機構緊縮或退出煤炭市場

伴隨全球各國紛紛宣布碳中和目標,金融機構加速削減其對煤炭的融資。牛津大學史密斯企業(yè)與環(huán)境學院可持續(xù)金融項目發(fā)布的最新研究報告指出,根據(jù)對過去20年全球能源開采和發(fā)電項目融資成本的追蹤,發(fā)現(xiàn)可再生能源項目的融資成本大幅下降,而煤炭開采和發(fā)電項目的融資成本持續(xù)上升。相比2007~2010年,2017~2020年間煤電和煤炭項目的融資成本分別增加38%和54%。2011~2020年間,煤電和煤炭項目的平均融資成本同比分別增加56%和65%。其中,發(fā)達國家煤礦開采的融資成本上升幅度最大,歐洲、北美和澳大利亞分別上升134%、80%和71%。

事實上,全球主要金融機構目前對于煤炭項目態(tài)度仍各有不同,但總體而言,全球新增海外煤電投資呈現(xiàn)放緩跡象。多數(shù)國家和地區(qū)的貸款機構削減煤電融資的壓力與日俱增。德意志銀行、歐洲復興開發(fā)銀行等諸多國際性金融機構早已拒絕為化石燃料項目投融資。歐盟金融機構在2020年出臺了近40項煤炭限制政策,許多商業(yè)銀行已宣布計劃終止全球新煤炭項目的融資。亞洲開發(fā)銀行表示,在未來投資中逐步退出化石能源領域,停止為燃煤發(fā)電、油氣煤勘探開發(fā)等項目融資。亞洲基礎設施投資銀行此前已經(jīng)宣布,不會為任何火電廠或涉煤項目提供資金。非洲最大銀行FirstRand Limited從2026年起將終止為新的煤電項目融資。自2018年5月以來,多家日本大型企業(yè)和金融集團宣布開始退出煤電產(chǎn)業(yè),包括第一生命保險、三井住友金融集團、丸紅株式會社、三井物產(chǎn)及三菱商事等。日本最大的貸款機構三菱日聯(lián)金融集團則表示將停止為現(xiàn)有燃煤發(fā)電廠的升級融資。韓國將終止對海外建設煤電廠的公共投資支持,私營企業(yè)和融資機構的表現(xiàn)更為明確。韓國五大金融集團(國民、友利、農(nóng)協(xié)、新韓、韓亞)都已明確將停止為新的煤電項目融資,而三星、韓華等大型民營企業(yè)集團旗下金融投資機構,也公開承諾不再提供煤電融資。中國宣布將大力支持發(fā)展中國家能源綠色低碳發(fā)展,不再新建境外煤電項目。

在全球主要投行相繼暫停對煤炭行業(yè)投資之際,印度逆勢追捧煤炭,批量新建燃煤電站、繼續(xù)為煤礦融資。印度國家銀行仍考慮執(zhí)行與阿達尼集團達成的融資協(xié)議,后者計劃利用這筆資金推進其在澳大利亞最大煤礦Carmichael的開發(fā)和運營。

(四)低排放煤炭技術與廢棄礦山綜合利用

1.生物燃料摻煤發(fā)電

生物燃料與煤炭混合燃燒發(fā)電有助于推動循環(huán)經(jīng)濟,提高可再生能源在國家能源體系中的占比,同時也將為國家生物燃料領域帶來大量商業(yè)和就業(yè)機會。

據(jù)了解,印尼是全球最大的棕櫚殼仁出口國,也是全球僅次于越南和馬來西亞的第三大木屑顆粒出口國,樹枝、樹葉、米糠、垃圾等生物材料來源豐富。印尼國家電力公司(PLN)正在擴大其燃煤電站實施生物質(zhì)耦合聯(lián)合點火計劃。截至2020年底,該聯(lián)合點火計劃覆蓋了30座燃煤電站,主要是將木屑顆粒、棕櫚油殼與煤炭混合作為燃料進行燃燒發(fā)電試驗。從2021年6月開始,PLN在旗下17座燃煤電廠混入生物燃料共同燃燒發(fā)電,計劃將生物燃料發(fā)電的裝機容量提升至189兆瓦。2020年9月印尼曾對110個燃煤電廠進行了測試,確認能夠以10%的比例混入生物燃料,實現(xiàn)混合發(fā)電。

日本也在嘗試生物質(zhì)燃料混煤發(fā)電。據(jù)了解,日本東北電力公司目前已有2座生物質(zhì)燃料發(fā)電廠,每年消耗生物質(zhì)燃料總量預計為9萬噸左右。與此同時,該公司正四處尋求黑色生物質(zhì)顆粒供應商,并計劃自行生產(chǎn)原料。業(yè)內(nèi)預測認為,在日本燃煤電廠尋求減碳的過程中,生物質(zhì)顆粒的需求很可能出現(xiàn)快速上漲。

此外,生物質(zhì)與煤炭混燃加裝碳捕集和封存技術(CCS)也是電力部門深度減排的有效技術手段之一。

2.“混氨”燃煤電廠

根據(jù)日本《綠色增長戰(zhàn)略》,日本將推進氨燃料產(chǎn)業(yè)的綠色發(fā)展,其中包括推進氨燃料與煤的混合燃燒(混燃)技術,到2030年將實現(xiàn)在火力發(fā)電廠摻混20%氨燃燒,隨后成套實用化部署氨混燃與氮氧化物減排裝置。為此,日本新能源產(chǎn)業(yè)技術綜合開發(fā)機構(NEDO)新設立兩個研發(fā)主題,即“火力發(fā)電廠推廣使用無碳排放氨燃料技術研發(fā)”和“1000兆瓦燃煤電廠20%氨混煤燃燒示范研究”,以減少燃煤電廠碳排放。日本最大發(fā)電企業(yè)JERA宣布,在2024~2025財年之前,將采購3萬~4萬噸氨燃料,以20%的比例與煤炭混合燃燒發(fā)電,進行為期4年的氨燃料混合煤炭發(fā)電試點項目。根據(jù)日本政府此前發(fā)布的規(guī)劃,到2050年前后,氫、氨等清潔燃料將占日本電力供給的10%左右。JERA的這一試點項目也成為日本實施該規(guī)劃的第一步。據(jù)了解,JERA公布計劃后,日本國有“新能源與工業(yè)技術發(fā)展組織”批準了對這一試點項目的撥款申請,該項目有望成為全球首個商業(yè)化運營的混合氨燃料的燃煤電廠項目。據(jù)標普全球普氏報道,JERA此次試點的燃煤電廠產(chǎn)能預計在1吉瓦左右,試點期將在2025年3月結束,2030年前后實現(xiàn)商業(yè)化發(fā)電。在試點過程中,該項目不僅將探索氨燃料混合煤炭發(fā)電的技術可行性,也將評估鍋爐的吸熱性能及廢氣對環(huán)境的影響等。

3.CCUS減碳技術

IEA認為,解決現(xiàn)有燃煤電廠排放問題應基于三個方面:利用碳捕集改造電廠、提升燃煤電廠靈活性、在不可能進行碳捕集的地區(qū)淘汰燃煤電廠。如果不采用捕集、利用和封存技術(CCUS),實現(xiàn)氣候目標將需要幾乎完全取消化石燃料發(fā)電。資產(chǎn)所有者將因此而蒙受損失,同時還意味著對其他低碳電力及相關基礎設施的投資增加。火力發(fā)電在平衡波動性可再生能源造成的季節(jié)性或長期電力短缺方面發(fā)揮重要作用。實現(xiàn)氣候目標需要建立極為靈活的電力系統(tǒng),配備CCUS的火力發(fā)電廠將成為未來高度靈活的電力系統(tǒng)的重要組成部分。在充分考慮電力系統(tǒng)靈活性、可靠性和碳排放的情況下,碳捕集在電力系統(tǒng)中的競爭力將增加。

燃煤發(fā)電廠可以通過CCUS技術進行改造,以減少排放。南非已開始為首個碳捕集和封存(CCS)項目點進行地質(zhì)測繪,計劃從2023年起向地下深處注入大量二氧化碳。據(jù)了解,該項目將以南非東北部姆普馬蘭加省擁有多座燃煤發(fā)電站的Leandra鎮(zhèn)為基地,通過一條管道從主要排放源輸送壓縮二氧化碳,并將其連接到已確定的注入點。相關專家表示,CCS技術對于南非實現(xiàn)凈零目標至關重要,南非擁有大約1500億噸二氧化碳的潛在儲存容量,主要位于東海岸和西海岸的近海盆地。

2021年6月25日,中國國家能源集團國能錦界公司投產(chǎn)目前全國最大規(guī)模的燃煤電廠燃燒后二氧化碳捕集與驅(qū)油封存全流程示范項目,捕集規(guī)模達15萬噸/年。該項目依托國能錦界公司1號60萬千瓦亞臨界機組,采用復合胺化學吸收法,集成多項新技術、新工藝、新設備,為煤電行業(yè)開展百萬噸級大規(guī)模碳捕集項目積累了實踐經(jīng)驗。

4.廢棄礦井能源資源開發(fā)利用

廢棄礦井供熱。煤礦關閉或廢棄后,其地下巷道會積存大量礦井水。這些礦井水可以吸收并儲存地球內(nèi)部散發(fā)的熱量以及自然界中的熱量。目前,英國、荷蘭、德國、加拿大等國都有通過熱泵裝置利用礦井水低溫熱能的實例。其中,荷蘭海爾倫市廢棄煤礦礦井水地熱能開發(fā)利用項目規(guī)模最大、最成功,也最有借鑒意義。再如英格蘭東北部西漢姆花園村示范項目,新建的1500棟住宅將利用附近廢棄的道頓礦(Dawdon mine)的熱水供熱等。

廢棄礦井光伏發(fā)電。德國宣布建設一個創(chuàng)新型浮式光伏項目,該項目將一個已經(jīng)枯竭的露天煤礦改造為人工湖,按照計劃未來礦湖水面上將安裝總規(guī)模為120千瓦的光伏板。開發(fā)礦湖光伏電站,一方面有助于解決廢棄露天煤礦再利用的問題,另一方面將持續(xù)推進光伏新增裝機容量的提升,同時可以創(chuàng)造就業(yè)新機會。據(jù)了解,浮式光伏市場剛剛在世界部分國家和地區(qū)興起,技術成本要高于普通光伏電站。目前,我國廢棄礦井光伏發(fā)電的利用模式主要有三種:光伏+生態(tài)治理模式、光伏+水產(chǎn)養(yǎng)殖模式以及光伏+農(nóng)業(yè)種植模式。

廢棄礦井能源資源開發(fā)利用還包括其他方面。比如,美國投入資金支持從煤礦和煤電廠廢物中提取關鍵礦物的技術,提取的礦物可用于生產(chǎn)電動汽車及其他清潔能源技術所需的電池、磁鐵及其他重要部件。根據(jù)廢棄礦井的具體情況,中國工程院也提出多種利用方式。例如,建設分布式抽水蓄能電站,開發(fā)地下空間作為工業(yè)旅游資源,開發(fā)利用資源枯竭深大露天礦,開發(fā)可再生能源利用場景,進行生態(tài)修復與接續(xù)產(chǎn)業(yè)培育,建設地下空間國家級科研平臺等。

(五)核心業(yè)務向清潔發(fā)電及低碳業(yè)務轉型

大型電力運營商開始放棄煤電,啟動業(yè)務向新能源轉型。波蘭公用事業(yè)公司Polska Grupa Energytyczna SA(PGE)計劃在歐洲最大的燃煤電廠——貝爾查托燃煤發(fā)電廠部署600兆瓦的太陽能發(fā)電能力,并可能部署一些風力發(fā)電項目。該地區(qū)將從傳統(tǒng)上與采礦和傳統(tǒng)發(fā)電相關的地區(qū)向低排放和零排放方向轉變。PGE曾表示將在2050年銷售100%的可再生能源,這符合到那時實現(xiàn)氣候中立的目標。隨后,該公司通過了一項轉型計劃,其核心業(yè)務將轉向可再生能源發(fā)電、低碳和零碳區(qū)域供熱、可靠的網(wǎng)絡基礎設施和現(xiàn)代能源服務。未來10年,PGE計劃安裝2.5吉瓦海上風電、3吉瓦太陽能和至少1吉瓦陸上風電。南非國有電力公司Eskom加快了部分煤電設施向可再生能源發(fā)電設備的轉型改造。2021年8月初,該公司宣布將在2022年10月前,徹底關停旗下Komati煤電設施,將其改造成為一座光伏電站,并將為其配備24.4萬千瓦的儲能設施。

德國第二大能源生產(chǎn)商LEAG的500兆瓦燃煤機組從2025年開始將分階段在4年內(nèi)逐步退役。其余發(fā)電廠計劃于2035年和2038年停運。為了應對退煤帶來的影響,LEAG的業(yè)務已經(jīng)開始向“可再生能源在發(fā)電和供熱以及技術、基礎設施和其他服務中份額不斷增長的綜合數(shù)字化能源供應商”轉型。萊茵集團在德國擁有較大比例的在運煤電裝機,得益于其積極調(diào)整業(yè)務布局,目前已成為歐洲第二大可再生能源發(fā)電商。再如,位于巴登-符騰堡州的安能集團雖然擁有煤電廠,但近年來始終明確支持棄煤,積極開發(fā)新能源,2018年該公司74.8%的投資流向了可再生能源和電網(wǎng)擴建領域。

煤炭消費大國更是積極制定可再生能源發(fā)展目標,加大研發(fā)力度。根據(jù)印尼能源部發(fā)布的最新目標,2021至2030年期間,印尼可再生能源及其他低碳燃料發(fā)電的占比將從當前的30%提升至48%。為了擺脫國家經(jīng)濟對煤炭的依賴,波蘭將花費1300億茲羅提(約合280億歐元)用于海上風電項目,還將為新的核電計劃投入1500億茲羅提。波蘭政府計劃在2033年前建造第一座核電站,到2043年計劃再建成5座核電站。按照規(guī)劃,煤炭在波蘭發(fā)電中的份額將從2020年的近70%降至2030年的37%,2040年將降至11%。到2040年,波蘭新的核電站預計將占波蘭電力生產(chǎn)的16%,在保證電力系統(tǒng)穩(wěn)定性方面發(fā)揮關鍵作用。

另外,全球多家傳統(tǒng)礦業(yè)巨頭都已或正在退出煤炭業(yè)務,向新能源、新業(yè)務轉型。全球最大鐵礦商力拓表示,將向塞爾維亞Jadar硼酸鋰項目投資24億美元,生產(chǎn)電池級碳酸鋰,此外該項目還將出產(chǎn)硼酸鹽,可以用來生產(chǎn)太陽能板和風電機組。預計該項目將在2026年實現(xiàn)規(guī)模投產(chǎn),并在2029年達到最大產(chǎn)能,規(guī)模約為每年5.8萬噸碳酸鋰、16萬噸硼酸和25.5萬噸硫酸鈉。力拓并非唯一一個向新能源礦石轉型的礦產(chǎn)巨頭。必和必拓與特斯拉達成重要協(xié)議,必和必拓將從其在西澳大利亞州的礦山中開采和精煉鎳礦,并向特斯拉供應。

未來,未減產(chǎn)的燃煤電廠的投資將越來越多地加速向風能和太陽能等清潔能源過渡。隨著技術提升,風光等新能源發(fā)電將比煤炭發(fā)電更便宜,更加速了全球終止新建煤電裝機的勢頭。

三、結 語

長期以來,以煤炭為主的化石能源在我國能源結構中占據(jù)主導地位。全球能源互聯(lián)網(wǎng)合作組織發(fā)布的《中國2030年前碳達峰研究報告》顯示,燃煤發(fā)電和供熱排放占能源活動碳排放的44%,煤炭終端燃燒排放占35%,石油、天然氣排放分別占15%、6%。作為碳排放的傳統(tǒng)能源“大戶”,煤炭行業(yè)要實現(xiàn)碳減排目標,面臨巨大挑戰(zhàn)。

“雙碳”目標下,煤炭的作用和地位會逐漸減弱,煤炭行業(yè)轉型升級是必然走勢。數(shù)據(jù)顯示,2020年我國煤炭占能源消費總量比重已由2005年的72.4%下降至56.8%。此外,“十三五”期間,我國煤炭企業(yè)在加強資源保障能力的同時,不斷優(yōu)化產(chǎn)業(yè)結構,不斷加大對清潔能源布局力度。目前,我國煤炭企業(yè)也已圍繞“雙碳”目標積極開展多方面工作,如進行碳達峰碳中和的戰(zhàn)略研究、發(fā)行綠色債券等。

從國內(nèi)外煤炭行業(yè)轉型路徑及先進經(jīng)驗來看,我國可以重點借鑒:一是制定煤礦、煤電引導退出的激勵政策和法律法規(guī),為受影響的地區(qū)和企業(yè)提供政府財政支持,通過招標補貼機制淘汰和關停煤電廠,進一步完善退煤制度體系,充分發(fā)揮機構協(xié)調(diào)作用。二是大力開展CCUS等減碳技術研究。CCUS作為減碳固碳技術,已成為多個國家碳中和行動計劃的重要組成部分,一旦實現(xiàn)規(guī)模化應用,將極大減少能源行業(yè)溫室氣體排放,將為“雙碳”目標實現(xiàn)提供強大助力。三是深入研究傳統(tǒng)業(yè)務的升級轉型,加大對新能源、低碳能源的投資及布局力度,支持對新興產(chǎn)業(yè)及新型服務的探索實踐。

總之,各個國家發(fā)展情況不同,減排路徑也有差異,應因地制宜,采取適合國情和利于行業(yè)發(fā)展的落地路徑。傳統(tǒng)能源低碳轉型不能一蹴而就,盲目放棄煤炭并不可行。能源危機的呼聲尚在耳邊,綠色環(huán)保與兜底保供都要兼顧。在“雙碳”目標背景下,煤炭行業(yè)如何綠色開采、科學調(diào)控、轉型升級、低碳發(fā)展仍是需要重點研究的課題。

參考文獻:

[1]GIZ.German Coal Phase-out Factsheet[R].2021.

[2]ACE.Clean Coal Technology in ASEANt[R].2021.

[3]中國煤炭工業(yè)協(xié)會.2021年前三季度煤炭經(jīng)濟運行情況[R].2021-10-26.

[4]歐陽為.能源困局給世界帶來幾重沖擊[DB/OL].新華國際頭條微信公眾號,2021-11-03.

[5]秦炎.能源轉型的陣痛:歐洲和中國近期的能源危機[J].中歐能源雜志,2021.

[6]宋曉波,胡伯.碳中和背景下煤炭行業(yè)低碳發(fā)展研究[J].中國煤炭,2021,47(07):17-24.

[7]張銳.能源轉型的政治學研究:基于德國棄煤的探討[J].《德國研究》,2020(04):20-38.